Crédit d'impôt

CRÉDIT D'IMPÔT POUR LA RÉNOVATION ÉNERGÉTIQUE DES BÂTIMENTS À USAGE TERTIAIRE AFFECTÉS À L'ACTIVITÉ DES PME

Un crédit d'impôt a été institué en faveur des PME qui engagent des dépenses pour la rénovation énergétique des bâtiments ou parties de bâtiments à usage tertiaire dont elles sont propriétaires ou locataires et qu'elles affectent à l'exercice de leur activité industrielle, commerciale, artisanale, libérale ou agricole. Les dépenses doivent avoir été engagées entre le 1er octobre 2020 et le 31 décembre 2021, ou entre le 1er janvier 2023 et le 31 décembre 2024.

Ce crédit d'impôt s'élève à 30 % du prix de revient HT des dépenses éligibles, déduction faite des aides publiques et des aides perçues au titre des certificats d'économie d'énergie. Le crédit d'impôt est plafonné à 25 000 €.

Sont visées :

- les PME ayant moins de 250 salariés, un chiffre d'affaires inférieur à 50 millions d'euros ou un total du bilan inférieur à 43 M€ ;

- qui réalisent certains travaux de rénovation énergétique : isolation thermique, pompe à chaleur, ventilation mécanique… (Sur les travaux éligibles, V. les §100 à 150 du BOFiP) ;

- dans leurs locaux professionnels (immeubles achevés depuis plus de 2 ans, dédiés à un usage tertiaire et affectés à l'exercice d'une activité industrielle, commerciale, artisanale, libérale ou agricole).

L'Administration fiscale a précisé que le plafonnement du crédit d'impôt à 25 000 € par entreprise s'apprécie en faisant le cumul des crédits d'impôt obtenus sur les deux périodes d'application du dispositif (2020-2021 et 2023-2024).

Exemple : En 2020, un médecin réalise pour 40 000 € de travaux dans son cabinet et bénéficie à ce titre de 12 000 € de crédit d'impôt (40 000 x 30 %).

En 2023, il réalise 70 000 € de travaux supplémentaires. Le crédit d'impôt devrait être théoriquement de 21 000 € (70 000 x 30 %), mais il sera plafonné à la différence entre 25 000 € et le crédit d'impôt obtenu en 2020, soit 13 000 € (25 000 - 12 000).

Source : BOI-BIC-RICI-10-170, 8 fév. 2023 ; L. n° 2020-1721, 29 déc. 2020, art. 27 ; L. n° 2022-1726, 30 déc. 2022, art. 51

Contrôle fiscal

BILAN DE LA LUTTE CONTRE DES FRAUDES FISCALE, DOUANIÈRE ET SOCIALE EN 2022

Le Ministre de l'économie salue les résultats exceptionnels en matière de contrôle et de lutte contre les fraudes fiscale, douanière et sociale en 2022.

Les montants mis en recouvrement après contrôle fiscal atteignent un niveau inédit avec un total de 14,6 Md€ (soit +8,2% et +1,2 Md€ de plus qu'en 2021). Ces résultats historiques s'expliquent notamment par le renforcement du ciblage national du contrôle fiscal par l'analyse de données (datamining).

L'accompagnement des contribuables de bonne foi dans le cadre de la relation de confiance a progressé :

- - près de 45 % des contrôles sur pièces se sont terminés de façon apaisée par des régularisations en cours de contrôle, soit 47 000 dossiers en 2022 contre 43 000 en 2021 ;

- - 667 PME supplémentaires ont bénéficié de l'accompagnement fiscal personnalisé, soit un total de 1494 entreprises accompagnées au 31 décembre 2022 contre 827 en 2021.

La lutte intensive contre la fraude, qui représente 30 % des contrôles sur place contre 26 % en 2020, s'est poursuivie.

Après une année 2021 record, les résultats de la douane sont à nouveau historiques sur plusieurs segments de fraude comme les contrefaçons ou les trafics de tabacs.

TRACFIN a amélioré sa capacité à alimenter les services de lutte contre la fraude et joue un rôle d'alerte essentiel dans la détection des fraudes émergentes (TRACFIN est un service de renseignement placé sous l'autorité du Ministère de l'économie, qui concourt à la lutte contre les circuits financiers clandestins, le blanchiment d'argent et le financement du terrorisme).

La priorité mise depuis 2017 dans la lutte contre la fraude sociale porte ses fruits avec des résultats en augmentation pour l'Assurance maladie et les prestations versées par les CAF.

Source : MINEFI, Communiqué de presse n° 636, 23 fév. 2023

Taxes sur les bureaux en Île-de-France

ACTUALISATION POUR 2023 DES TARIFS ET DES CIRCONSCRIPTIONS

Les propriétaires de locaux situés en Île-de-France à usage de bureaux, locaux commerciaux, locaux de stockage et surfaces de stationnement annexées à ces locaux doivent s'acquitter annuellement d'une taxe (CGI, art. 231 ter). Une taxe additionnelle est également due sur les surfaces de stationnement (CGI, art. 1599 quater C).

Le tarif de la taxe est revalorisé tous les ans en fonction de l'évolution de l'indice du coût de la construction. Les nouveaux tarifs pour 2023, en hausse de 4,3 %, viennent d'être publiés par l'Administration :

|

Catégorie de locaux |

Tarifs au mètre carré |

|||

|---|---|---|---|---|

|

1re circonscription |

2e circonscription |

3e circonscription |

4e circonscription |

|

|

Locaux à usage de bureaux |

||||

|

- tarif normal |

24,69 € |

20,79 € |

11,37 € |

5,49 € |

|

- tarif réduit |

12,27 € |

10,33 € |

6,84 € |

4,96 € |

|

Locaux commerciaux |

8,46 € |

8,46 € |

4,40 € |

2,24 € |

|

Locaux de stockage |

4,41 € |

4,41 € |

2,24 € |

1,15 € |

|

Surfaces de stationnement |

2,79 € |

2,79 € |

1,51 € |

0,79 € |

|

Taxe additionnelle sur les surfaces de stationnement |

4,77 € |

2,76 € |

1,40 € |

- |

Zoom professions libérales

QUEL TRAITEMENT FISCAL POUR LES FRAIS D'AVOCAT RELATIFS À UN LITIGE ENTRE UN NOTAIRE QUI SOUHAITE FAIRE VALOIR SES DROITS À LA RETRAITE ET LE GARDE DES SCEAUX ?

Un député a interrogé le ministre de l'économie sur la reconnaissance comme frais professionnels déductibles fiscalement des honoraires d'avocats engagés par un notaire ayant eu un litige avec le Garde des sceaux pour l'autorisation de faire valoir ses droits à la retraite.

Pour répondre, le ministre rappelle que le revenu imposable est constitué par l'excédent du produit brut sur les dépenses effectuées en vue de l'acquisition et de la conservation du revenu (CGI, art. 13). Aussi, dans le cas particulier d'un notaire engageant des honoraires d'avocats dans le cadre d'un litige portant sur l'autorisation de faire valoir ses droits à la retraite, 3 situations sont distinguées en fonction des modalités d'imposition et d'exercice de l'activité, avant de conclure à la non-déductibilité de tels frais.

- S'agissant des notaires qui exercent leur activité à titre individuel, et dont les revenus de leurs charges et offices sont imposés dans la catégorie des bénéfices non commerciaux (BNC) : le bénéfice imposable est constitué par l'excédent des recettes totales sur les dépenses nécessitées par l'exercice de la profession (CGI, art. 93). à cet égard, les honoraires ou commissions versés à l'occasion de l'exercice de la profession sont déductibles du bénéfice imposable. à l'inverse, les dépenses qui ne se rattachent pas directement à l'exercice de la profession ne sont pas prises en compte pour la détermination du résultat. Il en est ainsi notamment des dépenses d'ordre personnel, telles que les dépenses afférentes à des biens meubles ou immeubles non affectés à l'exercice de la profession ou les frais de déplacement non justifiés par les besoins de la profession. Il en résulte que les frais d'honoraires engagés dans le cadre d'un litige visant à faire reconnaître ses droits à la retraite, qui constituent des dépenses ne se rattachant pas directement à l'exercice de l'activité de notaire, et dont la déduction n'est par ailleurs admise par aucune disposition expresse de la loi, ne constituent pas des dépenses déductibles des revenus imposés dans la catégorie des bénéfices non commerciaux.

- S'agissant des notaires associés de sociétés soumises à l'impôt sur les sociétés, une charge doit notamment, pour être admise en déduction du résultat imposable, être engagée dans l'intérêt direct de l'exploitation ou se rattacher à la gestion normale de l'entreprise (CGI, art. 39). à cet égard, la prise en charge par une société d'une telle dépense d'ordre personnel de l'un de ses associés est constitutive d'un acte anormal de gestion, non déductible du résultat imposable de l'entreprise.

- En ce qui concerne les notaires salariés, dont les revenus tirés de l'exercice de cette activité sont imposés dans la catégorie des traitements et salaires, la déduction des frais professionnels peut s'opérer soit par l'application d'une déduction forfaitaire de 10 % soit, sur option, pour leur montant réel et justifié (CGI, art. 83, 3°).

Les frais de procès supportés par les salariés dans le cadre de procédures prud'homales engagées contre leur employeur en vue du paiement de salaires constituent des frais professionnels déductibles, pour leur montant réel et justifié, des revenus imposés à l'impôt sur le revenu dans la catégorie des traitements et salaires (BOI-RSA-BASE-30-50-30-40, 20 sept. 2017, § 340). Il s'agit en effet de dépenses engagées pour l'acquisition ou la conservation de leur revenu imposable.

En revanche, des honoraires d'avocats engagés dans le cadre d'une procédure prud'homale en vue de faire valoir des droits à la retraite ne sont pas assimilables à des frais professionnels déductibles des salaires, dans la mesure où ces dépenses ne sont pas engagées en vue de l'acquisition et de la conservation d'un revenu imposé dans la catégorie des traitements et salaires, mais dans le but de mettre fin à leur activité professionnelle générant de tels revenus.

Source : Rép. min. n° 2156 : JOAN 7 févr. 2023, p. 1132

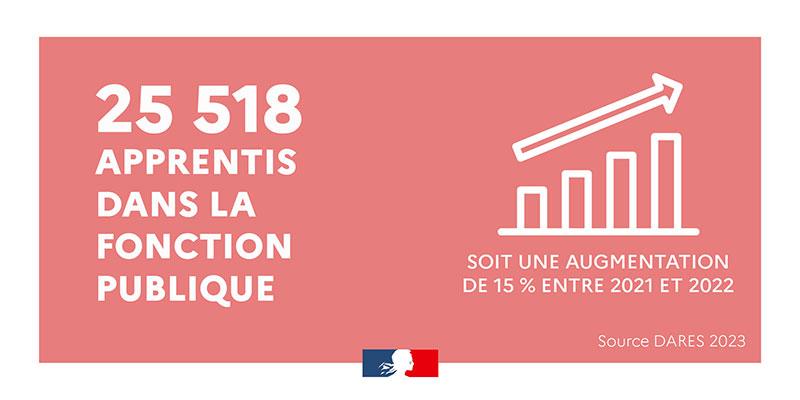

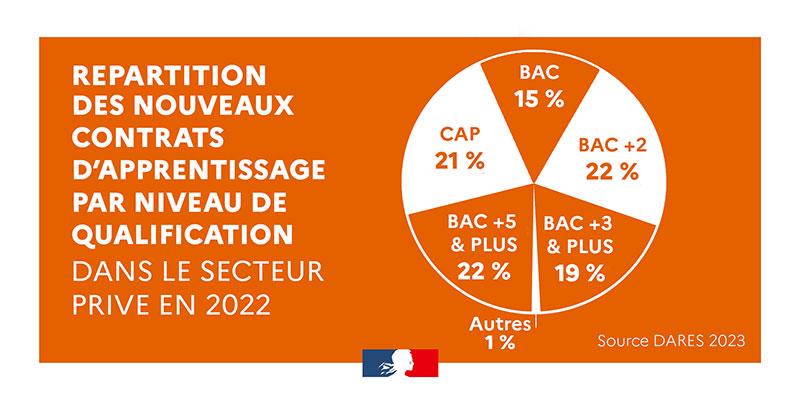

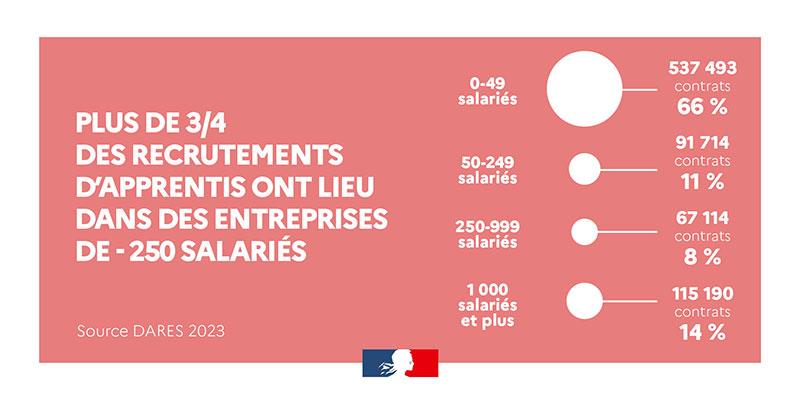

Apprentissage

LES CHIFFRES DE L'APPRENTISSAGE EN 2022

Le ministère du Travail a publié les chiffres de l'apprentissage en 2022. 837 000 nouveaux contrats d'apprentissage ont été publiés au cours de l'année dans les secteurs public et privé.

Ces chiffres marquent une progression de 14 % par rapport à l'année 2021 et le nombre de nouveaux contrats dans le secteur privé a été multiplié par 2,8 entre 2017 et 2022. L'augmentation du nombre de contrats concerne tous les niveaux de diplôme. Le nombre de jeunes préparant un niveau baccalauréat en apprentissage a doublé depuis 2017.

Grâce à l'apprentissage, TPE, PME et grandes entreprises s'engagent toutes pour l'emploi et la formation des jeunes. Comme en 2021, la part des entreprises de moins de 50 salariés est prépondérante. Tous les secteurs économiques et tous les territoires en bénéficient.

L'apprentissage apparaît comme un tremplin efficace vers l'emploi. Deux jeunes sur trois sont en situation d'emploi mois après leur apprentissage. Plus de 10 000 apprentis sont en situation de handicap.

Source : Min. travail, Actualité 3 mars 2023

Chômage

DE NOUVELLES RÈGLES D'INDEMNISATION AU TITRE DU CHÔMAGE

Les règles d'indemnisation des demandeurs d'emploi ont été modifiées par le décret n° 2023-33 du 26 janvier 2023 qui a introduit une modulation de la durée d'indemnisation en fonction de la situation du marché du travail. Il ne change pas le montant de l'allocation d'assurance chômage, ni les conditions d'éligibilité à l'assurance-chômage.

Depuis le 1er février 2023, à l'ouverture du droit en Métropole, la durée d'indemnisation des demandeurs d'emploi est réduite de 25 % (coefficient 0,75) par rapport aux règles applicables antérieurement, tout en restant toujours supérieure à 6 mois. A l'expiration de son droit, le demandeur d'emploi pourra bénéficier d'un complément de fin de droit prolongeant sa durée d'indemnisation en cas de dégradation de l'état du marché du travail (c'est-à-dire lorsque le taux de chômage dépasse 9 % ou en cas de dégradation très rapide de la situation du marché du travail).

Ces nouvelles règles ne s'appliquent pas aux demandeurs d'emploi :

- résidant dans les départements et collectivités d'outre-mer,

- relevant des régimes spécifiques des intermittents du spectacle, des marins pêcheurs, des ouvriers dockers occasionnels et des expatriés.

Zoom professions libérales

AFFILIÉS À LA CIPAV : VOS COTISATIONS ÉVOLUENT

Depuis le 1er janvier 2023, l'URSSAF collecte les cotisations de retraite de base, de retraite complémentaire et d'invalidité-décès des travailleurs indépendants affiliés à la CIPAV (architectes, diététiciens, géomètres-experts, ingénieurs-conseils, ostéopathes, psychologues, moniteurs de ski et guides-conférenciers). Ces cotisations s'ajoutent à celles déjà recouvrées par l'URSSAF (cotisations d'assurance maladie-maternité, d'indemnités journalières et d'allocations familiales, CSG-CRDS).

Aucune démarche n'est à effectuer, le transfert à l'URSSAF est automatique.

Autre changement, les cotisations de retraite complémentaire et d'invalidité-décès sont maintenant proportionnelles à vos revenus, comme la retraite de base (décret n° 2022-1746 du 26 décembre 2022).

Remarque : Cette évolution s'accompagne de la suppression des options de réduction des cotisations qui avaient pour conséquence une minoration des droits à retraite complémentaire. En contrepartie du paiement de ces cotisations, la CIPAV validera un nombre de points de retraite complémentaire plus élevé.Vous trouverez ci-dessous les nouveaux barèmes pour 2023 :

Retraite de base

|

Cotisation |

Base de calcul * |

Taux |

|---|---|---|

|

Retraite de base |

Tranche 1 |

8,23 % |

|

Tranche 2 |

1,87 % |

* Sur la base du plafond annuel de la Sécurité sociale (PASS) pour 2023.

Nouveaux barèmes 2023 pour la retraite complémentaire et l'invalidité-décès

|

Cotisation |

Base de calcul * |

Taux |

|---|---|---|

|

Retraite complémentaire |

Tranche 1 |

9 % |

|

Tranche |

22 % |

|

|

Invalidité-décès |

Revenus <= 81 385 € (1,85 PASS) |

0,5 % |

* Sur la base du plafond annuel de la Sécurité sociale (Pass) pour 2023.

Exemple : Vos revenus annuels sont de 60 000 € (supérieurs à 1 PASS)

|

Retraite de base |

Cotisation tranche 1 = 43 992 (1 Pass) x 8,23 % = 3 621 € |

|

Retraite complémentaire |

Cotisation tranche 1 = 43 992 (1 Pass) x 9 % = 3 959 € |

|

Invalidité-décès |

Cotisation = 60 000 x 0,5 % = 300 € |

Source : URSSAF, Actualité

Zoom artisans & commerçants

COMMENT DÉCLARER ET RÉPARTIR LE SOLDE DE LA TAXE D'APPRENTISSAGE ?

Le solde de la taxe d'apprentissage, qui était jusqu'à présent directement versé par les employeurs aux établissements et/ou formations habilités à le percevoir, doit désormais être déclaré et versé annuellement auprès de l'URSSAF, puis réparti via la nouvelle plateforme nationale SOLTéA.

La déclaration et le paiement du solde de la taxe d'apprentissage de l'année 2022 seront à réaliser pour chaque établissement sur la DSN d'avril 2023 (exigible le 5 ou 15 mai 2023) au titre de la masse salariale de l'année 2022.

Pour en savoir plus sur les modalités déclaratives, consultez la documentation de l'URSSAF ainsi que le guide du déclarant mis à jour.Cette contribution annuelle versée par l'employeur à l'URSSAF sera ensuite reversée à la Caisse des dépôts qui crée un nouveau service en ligne : soltea.gouv.fr. Sur cette nouvelle plateforme, les employeurs pourront consulter la liste des établissements habilités et choisir ceux auxquels ils souhaitent attribuer leurs crédits. La caisse des dépôts versera les fonds aux établissements et/ou formations bénéficiaires en application des vœux exprimés par les employeurs.

Source : URSSAF, Actualité 13 fév. 2023

Avocats

ÉVOLUTION DU STATUT DE LA VICTIME DANS LA PROCÉDURE PÉNALE

L'évolution du statut de la victime au sein du procès pénal fait l'objet d'un éclairage par Vie Publique : reconnaissance progressive des droits des victimes, développement de leur indemnisation, élargissement de leurs droits au fil des lois… Quelles ont été les étapes de cette évolution et comment ce renouveau agit-il sur le sens de la justice pénale ?

Source : vie-publique.fr, Actualité 21 fév. 2023

Automobile

BAROMÈTRE D'ACTIVITÉ 2022

Pour l'ensemble des activités mécanique et carrosserie, l'année 2022 se termine avec une croissance de +2% par rapport à 2021, mais si l'on compare avec 2019, la variation est à la baisse de -0,9%. Ces évolutions doivent toutefois être relativisées, car elles interviennent dans un contexte de très forte inflation, particulièrement sur les pièces.

Pour consulter le rapport complet de Mobilians, cliquez ici.

Source : Mobilians, Communiqué de presse 24 janv. 2023

Chirurgiens-dentistes

DEUX TEXTES MAJEURS ADOPTÉS PAR LE SÉNAT !

Le 14 février 2023, le Sénat a adopté deux textes majeurs pour la profession : le statut d'assistant dentaire de niveau 2 (AD2) et la loi encadrant les centres de santé.

Pour les AD2, dont le nombre sera limité à un AD2 par praticien exerçant, de nouvelles tâches seront déléguées par le chirurgien-dentiste, sous sa responsabilité. La profession sera concertée sur la formation validant ce niveau 2 et le périmètre précis de ces nouveaux actes.

Pour les centres dentaires, c'est le retour de l'agrément préalable de l'ARS. D'autres dispositions sont adoptées : la transmission des contrats de travail des praticiens aux ARS, la création d'un comité de sûreté et de sécurité composé de praticiens au sein de chaque centre, la création d'un registre national des fermetures de centres non-vertueux, etc.

L'Ordre ajoute que ces deux textes font un large consensus et devraient être bientôt adoptés.

Source : ONCD, Actualité 16 fev. 2023

Commissaires aux comptes

OUVERTURE DE LA CAMPAGNE 2023 D'APPEL DE COTISATIONS DU H3C

Chaque professionnel inscrit sur la liste des commissaires aux comptes doit déclarer au H3C les honoraires facturés aux entités dont il certifie les comptes et s'acquitter du paiement des cotisations dues au H3C.

Pour plus d'informations sur les cotisations H3C : V. le site du H3C.La campagne de cotisations 2023 est maintenant ouverte. Vous avez jusqu'au 30 mars 2023 au soir pour la déclaration de vos honoraires 2022 et jusqu'au 30 avril 2023 au soir pour le paiement des cotisations 2023.

Pour cela, rendez-vous sur le portail du H3C :

- déclarez vos honoraires dans l'onglet “Cotisations”,

- conservez votre bordereau tenant lieu de justificatif, immédiatement disponible dans votre espace personnel,

- payez en ligne par carte bancaire sur le portail ou par virement (n'oubliez pas de rappeler les références de votre bordereau dans le libellé de votre virement).

Source : H3C, Actualité 9 fév. 2023

Experts-comptables

LA TVA, UN IMPÔT À RECENTRER SUR SON OBJECTIF DE RENDEMENT POUR LES FINANCES PUBLIQUES

Dans un rapport mis en ligne le 9 février 2023, le Conseil des prélèvements obligatoires indique que la TVA doit rester un impôt de rendement ayant pour objectif prioritaire le financement des services publics. Il déconseille l'utilisation de baisses de TVA, générales ou ciblées, la TVA n'étant pas le meilleur instrument dont disposent les pouvoirs publics pour répondre aux conséquences des crises actuelles et aux enjeux économiques et sociaux de long terme.

Source : C. comptes, Communiqué de presse, 9 févr. 2023

Fleuristes/Paysagistes

UNE FILIÈRE DE RECYCLAGE DES POTS PROFESSIONNELS USAGÉS

Pour répondre à l'enjeu de réduction et de valorisation des déchets plastiques, l'interprofession VALHOR et les fédérations professionnelles du végétal s'associent à A.D.I.VALOR et à Chambres d'agriculture France pour créer dès 2023 une filière nationale de collecte et de recyclage des pots horticoles professionnels usagés en polypropylène. Un objectif de près de 50 % de recyclage des pots plastiques est annoncé pour 2025.

Pour en savoir plus sur ce projet, cliquez ici.

Source : VALHOR, Actualité 1er fév. 2023

Métiers de bouche

BAROMÈTRE DE L'ACTIVITÉ DE CHARCUTIER-TRAITEUR

Selon un sondage réalisé en août 2022 auprès de 1 000 personnes âgées de plus de 18 ans, les artisans charcutiers-traiteurs proposent des produits de qualité pour 93 % des français. La qualité est d'ailleurs le premier motif d'achat, avant la confiance et le savoir-faire. 91 % des français achètent leurs produits chez l'artisan pour permettre de perpétuer les traditions culinaires françaises.

Plus de 3 français sur 4 estiment qu'acheter chez un charcutier-traiteur permet d'avoir une alimentation équilibrée.

Dans l'ordre, les français y achètent de la charcuterie (78 %), de la viande et de la volaille fraîche (62 %), de la rôtisserie (42 %), des plats cuisinés (40 %), du fromage (22 %), des produits d'épicerie fine (14 %) et des desserts (10 %).

Source : https://www.charcutiers-traiteurs.com

Professionnels de santé

SANTÉ MENTALE 2021 : LES ÉPISODES DÉPRESSIFS AUGMENTENT NETTEMENT CHEZ LES ADULTES EN FRANCE

Le Baromètre santé mené en 2021 par Santé publique France montre que 12,5 % des personnes âgées de 18 à 85 ans auraient eu un épisode dépressif caractérisé au cours des 12 mois précédant l'enquête. Cette augmentation concerne tous les segments de population analysés. Le taux est plus élevé chez les femmes que chez les hommes (15,6 % contre 9,3 %), quel que soit l'âge.

Les épisodes dépressifs ont connu une accélération sans précédent entre 2017 et 2021 (+ 36 %), en particulier chez les jeunes adultes (20,8 %) en 2021. Le taux est également plus élevé chez les femmes que chez les hommes de 18-24 ans (26,5 % contre 15,2 %). Avoir eu des symptômes du Covid-19 semble augmenter le risque de survenue d'un épisode dépressif.

Pour consulter le Baromètre santé, cliquez ici.

Source : Ameli.fr, Actualité 17 fév. 2023

Indice et taux

INDICE DES PRIX À LA CONSOMMATION (IPC) - FÉVRIER 2023

Sur un an, les prix à la consommation augmentent de +6,2 % en février 2023, après +6,0 % le mois précédent. Cette légère hausse de l'inflation serait due à l'accélération des prix de l'alimentation et des services. Les prix des produits manufacturés augmentent sur un an à un rythme proche du mois précédent et ceux de l'énergie ralentiraient.

Sur un an, l'indice des prix à la consommation harmonisé augmenterait de 7,2 %, après +7,0 % en janvier. Sur un mois, il croît de 1,0 %, après +0,4 % le mois précédent.

Source : INSEE, Inf. rap. 28 fév. 2023

INDICES NOTAIRES DES PRIX DES LOGEMENTS ANCIENS - 4E TRIMESTRE 2022

Au 4e trimestre 2022, les prix des logements anciens en France (hors Mayotte) ralentissent nettement : ils augmentent de +0,2 % par rapport au 3e trimestre 2022, après +1,5 % et +1,4 % aux trimestres précédents.

Sur un an, les prix décélèrent aussi fortement au 4e trimestre 2022 : ils augmentent de +4,8 %, après +6,4 % au 3e trimestre et +6,8 % au 2e. La hausse reste plus marquée pour les maisons (+5,8 % sur un an au 4e trimestre 2022) que pour les appartements (+3,5 %), et ce depuis le 4e trimestre 2020.

Source : INSEE, Inf. rap. 23 fév. 2023

CRÉATIONS D'ENTREPRISES - JANVIER 2023

En janvier 2023, le nombre total de créations d'entreprises tous types d'entreprises confondus diminue de nouveau (‑5,1 % après -3,3 % en décembre 2022).

Cette baisse marquée est due au fort repli des créations d'entreprises classiques (-7,8 % après +0,5 %) et à une nouvelle diminution des immatriculations de micro-entrepreneurs (-3,3 % après -5,6 %).

Source : INSEE, Inf. rap. 22 fév. 2023